Venture capital in Italia 2023: il bilancio dell’anno

Il Venture Capital Monitor dell’AIFI – Associazione Italiana del Private Equity, Venture Capital e Private Debt, pubblicato poche ore fa, contribuisce a scattare una fotografia puntuale del mercato del venture capital in Italia, prendendo in considerazione gli investimenti initial realizzati da investitori istituzionali nel capitale di rischio di matrice privata e dalle altre categorie di …

Il Venture Capital Monitor dell’AIFI – Associazione Italiana del Private Equity, Venture Capital e Private Debt, pubblicato poche ore fa, contribuisce a scattare una fotografia puntuale del mercato del venture capital in Italia, prendendo in considerazione gli investimenti initial realizzati da investitori istituzionali nel capitale di rischio di matrice privata e dalle altre categorie di operatori attive sul mercato (Business Angel, operatori di angel investing, fondi di seed capital, acceleratori e corporate) classificabili come operazioni di early stage (seed capital e startup).

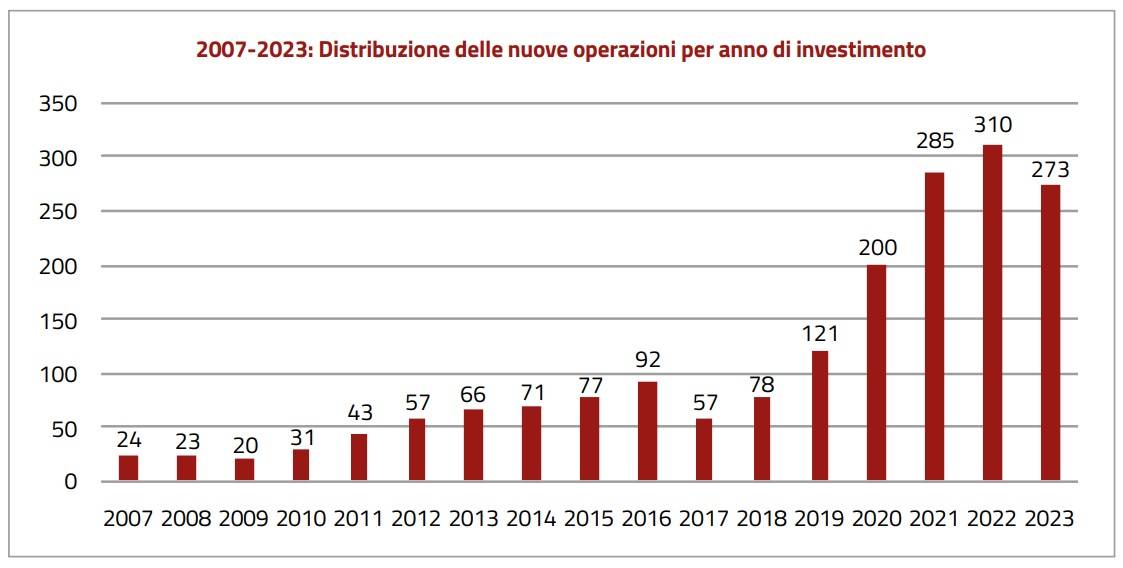

Dal report emerge come nel corso del 2023 siano state realizzate 273 nuove operazioni, in calo del 12% rispetto alle 310 del 2022, dando così seguito a una pausa nel trend di crescita che era iniziato negli anni precedenti.

Il numero degli investitori attivi (lead e co-investor) è stato pari a 303, a cui aggiungere la categoria dei Business Angel e investitori privati, sostanzialmente in linea con il 2022, quando erano 308, per il closing di 622 investimenti singoli, contro i 591 del 2022. Ne deriva che gli investitori hanno realizzato mediatamente 2,1 investimenti ciascuno, con un leggero aumento rispetto a 1,9 investimenti dell’anno precedente.

Con riferimento alla provenienza degli operatori attivi, il 28% degli investimenti singoli è stato realizzato da investitori stranieri, con un dato poco al di sopra rispetto allo scorso anno, quando era del 24% (ma nel 2020 era solo il 14%), dimostrando così un buon livello di interesse da parte di questi soggetti nei confronti del mercato italiano.

Ancora, il report dimostra come la diversificazione del rischio si sia attestata a un valore superiore di poco rispetto a quello del 2022 (59%): il 60% delle operazioni sono state svolte in syndication, considerando cioè la presenza di più soggetti della stessa matrice o di natura differente.

In tutto, i Business Angel / investitori privati (anche mediante le piattaforme di equity crowdfunding) hanno partecipato a 120 operazioni contro le 130 operazioni dell’anno precedente. In riferimento agli operatori presenti nel settore, all’interno del mercato delle operazioni di seed capital, startup e later stage (ovvero, quello che è definito il mercato del venture capital), si può identificare la presenza di operatori estremamente eterogenei tra loro, da quelli informali (Business Angel, persone fisiche che investono a titolo personale) agli operatori di angel investing che operano attraverso una realtà strutturata in forma societaria, passando poi per i fondi di seed capital e arrivando ai veri e propri fondi di venture capital, promossi da gestori regolamentati, che si caratterizzano per una dimensione del fondo ed un taglio medio delle operazioni significativamente più elevati rispetto a quanto agito dalle altre categorie di operatori attivi.

Si segnala inoltre anche una buona partecipazione all’attività di investimento di realtà corporate italiane e internazionali, che scelgono di investire sia direttamente che mediante veicoli dedicati, di frequente in affiancamento ai fondi di venture capital o guidando round di investimento. In questo ambito nel 2023 sono state mappate 59 operazioni, a cui hanno preso parte realtà corporate (86 nel 2022, 94 nel 2021).

Le operazioni

Come atteso, anche nel 2023 al primo posto tra le diverse categorie di operazioni troviamo i round di startup capital con una quota di mercato pari al 54% (147 round rispetto a 167 nel 2022). Il dato è molto simile a quello dell’anno precedente (56% nel 2021).

In rapporto ai round di seed capital, anche nel 2023 si superano i 100 deals (contro gli 83 nel 2021). Le operazioni di later stage venture mantengono un ruolo marginale a livello di quota di mercato, con il 5% delle operazioni initial (contro il 7% nel 2022).

Passando poi all’analisi per importo medio investito, il dato è pari a 4,7 milioni di euro, in diminuzione rispetto a 6,1 milioni del 2022 e ai 7,4 milioni del 2021, in conseguenza della limitata presenza di round di ammontare rilevante nel 2023.

La deal origination

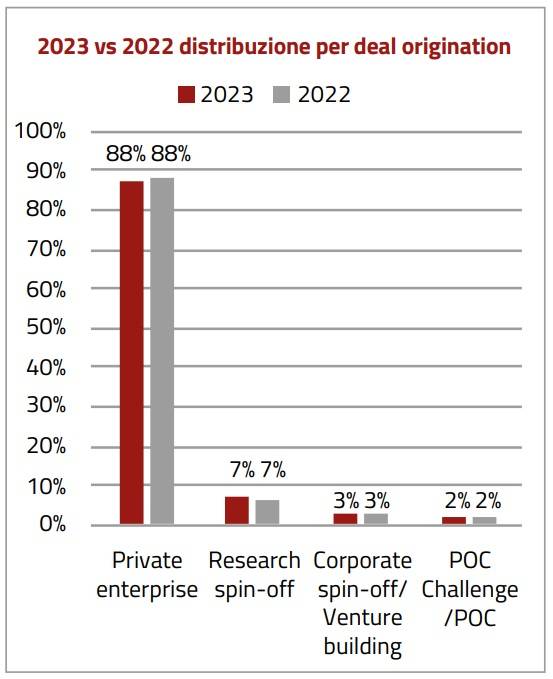

Per quanto riguarda poi le statistiche sulla deal origination, la categoria Proof-of-concept (POC), che si riferisce al finanziamento di progetti e di idee non ancora incorporati in società, ha assorbito 25 investimenti nel 2023, contro i 27 del 2022, per un peso sul totale del 9%.

Le iniziative imprenditoriali di matrice privatistica rappresentano invece l’88% del mercato, con 239 operazioni, in calo rispetto alle 274 dell’anno prima. Si registrano anche 5 operazioni di tipo Corporate spin-off e 4 venture building.

Le società target

Passiamo dunque a esaminare la fotografia scattata dal report sul venture capital in Italia in relazione alle società target.

Per quanto attiene la distribuzione geografica, viene confermata la prevalenza della Lombardia con il 46% dell’intero mercato nazionale, seguita da Lazio (13%) e Piemonte (8%). Complessivamente, il Nord ha un peso del 68% del totale, contro il 23% del Centro e il 9% del Sud e Isole al 9%.

Aumenta anche il numero di società target aventi origine italiana ma sede all’estero, con 23 realtà oggetto di investimento, contro le 19 nel 2022. Di queste, 6 sono nel Regno Unito, mentre 4 sono in Germania e altre 4 in Svizzera.

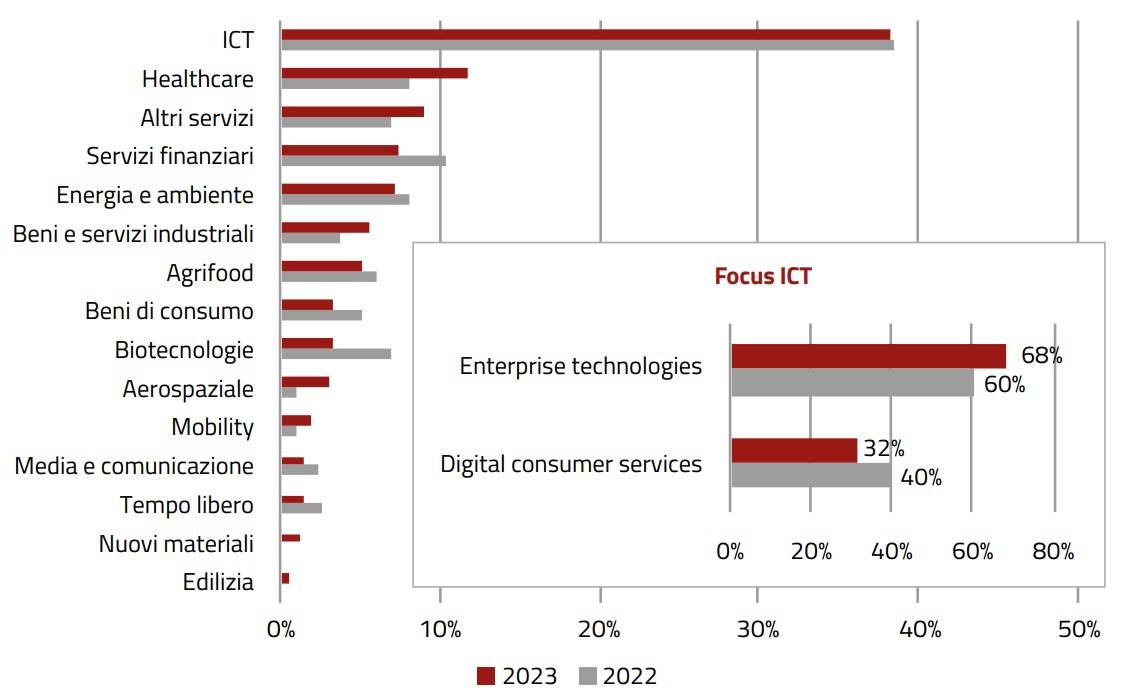

Passando alla distribuzione settoriale, è l’ICT il comparto che ha attirato il maggiore interesse degli investitori di venture capital con una quota del 38% sul totale, in linea con il 2022, con una prevalenza interna delle tecnologie a servizio delle imprese piuttosto che le piattaforme che forniscono servizi di tipo consumer.

Al secondo posto dietro il settore ICT troviamo l’Healthcare (12%) e, quindi, la categoria degli Altri servizi (9%), davanti a Servizi finanziari e Energia e Ambiente.

Il report AIFI è scaricabile qui (pdf).