Venture Capital in Italia: Q2 2023, investiti 273 milioni

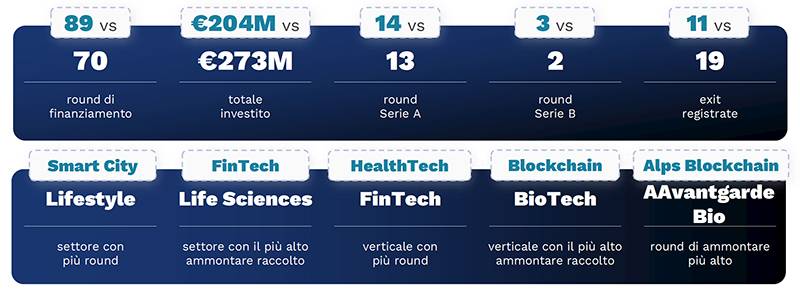

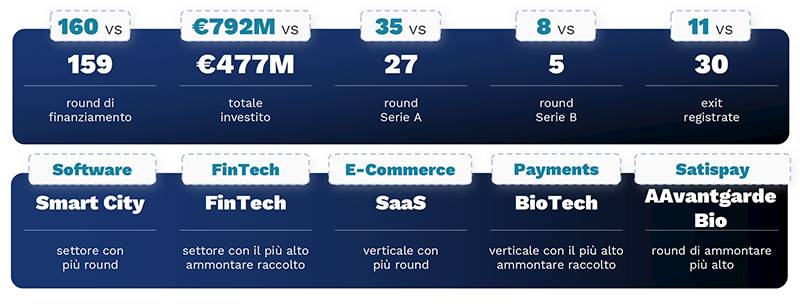

Venture Capital in Italia: pur a fronte di una lieve diminuzione del numero di round (70 contro gli 89 del Q1-23), nel Q2-23 in Italia la raccolta ha toccato quota 273 milioni, in crescita del 34% rispetto ai 204 del Q1-23

Come è andato il Venture Capital in Italia nel secondo quarter del 2023?

L’Osservatorio trimestrale sulle performance del Venture Capital in Italia, ha appena fornito i dati sugli investimenti in startup e Pmi innovative durante il secondo trimestre 2023.

Nel secondo trimestre 2023 sono stati investiti 273 milioni di euro in startup e Pmi innovative in 70 round d’investimento, di cui 13 round Serie A e 2 Serie B. Si registra una crescita delle exit, che arrivano a quota 19. Lifestyle è il settore che ha registrato più round e Life Sciences quello che ha raccolto più fondi, mentre la startup biotech AAvantgarde Bio ha chiuso il round con l’ammontare più alto del trimestre (€61M). L’assenza di mega round risulta la ragione principale di una raccolta limitata per il terzo trimestre consecutivo: escludendo i mega round dall’analisi, infatti, il Q2-23 risulta in linea con la media dei 2 anni precedenti (€241M).

Questo è il quadro che emerge dall’Osservatorio Trimestrale sul Venture Capital in Italia, realizzato da Growth Capital, la prima banca di investimento tech nell’ecosistema Venture Capital, in collaborazione con Italian Tech Alliance, l’associazione italiana del Venture Capital, degli investitori in innovazione e delle startup e PMI innovative. L’Osservatorio – giunto alla sesta edizione – analizza trimestralmente l’andamento degli investimenti e i trend nell’ecosistema del Venture Capital in Italia, confrontando i dati anche con quanto accade in Europa.

Lifestyle è il settore che ha registrato più round e Life Sciences quello che ha raccolto più fondi, mentre la startup biotech AAvantgarde Bio ha chiuso il round con l’ammontare più alto del trimestre (€61M)

L’Osservatorio è stato presentato a Le Village by CA Milano. In occasione dell’evento sono intervenuti Lorenzo Triboli e Giacomo Bider, rispettivamente Vice President e Senior Analyst, Growth Capital; Francesco Cerruti, Direttore Generale, Italian Tech Alliance; Lucia Faccio Partner, Sofinnova Partners; Riccardo Allegra, Head of Seed Investments & Portfolio, LVenture Group; Francesco De Stefano, Founder e CEO di Caracol e Fabrizio D’Eredità, Co-Head of the EMEA Digital Segment, Egon Zehnder.

Venture Capital in Italia e VC Index

Durante l’evento, è stata presentata anche la prima edizione del VC Index, realizzato da Growth Capital in collaborazione con Italian Tech Alliance. Si tratta di un indicatore su scala da 1 a 10 calcolato a cadenza semestrale e che fornisce un’indicazione sullo stadio di sviluppo dell’ecosistema VC in Italia e sul sentiment dei suoi attori. L’index è costruito considerando input quantitativi, da analisi dei dati di mercato, e qualitativi, forniti da operatori del VC (startup e investitori) sulla base del sentiment della situazione attuale e prospettica.

Nel primo semestre 2023, come avevamo previsto, l’Italia ha subìto l’impatto del generale contesto di incertezza macroeconomica in modo meno significativo rispetto all’Europa

“Nel primo semestre 2023, come avevamo previsto, l’Italia ha subìto l’impatto del generale contesto di incertezza macroeconomica in modo meno significativo rispetto all’Europa. I risultati complessivi di quest’anno dipenderanno dalla presenza di mega round e dalla volontà degli investitori di impiegare l’elevato livello di Dry Powder attualmente a disposizione. Prosegue inoltre la tendenza di consolidamento nel Venture Capital in Italia, dove ci aspettiamo per il 2023 il record storico nelle operazioni di M&A“, commenta Fabio Mondini de Focatiis, Founding Partner di Growth Capital.

Più impegno da corporate e investitori istituzionali

“Seppur in crescita rispetto al trimestre precedente, i dati che emergono dal report continuano ad evidenziare come il nostro Paese guardi ancora da lontano i principali bacini per quanto riguarda gli investimenti in innovazione in Europa, spiega Francesco Cerruti, Direttore Generale di Italian Tech Alliance. Per provare a diminuire il gap esistente sarebbe importante un maggiore attivismo di soggetti che all’estero sono molto più presenti in questo ambito, fra cui grandi corporate e investitori istituzionali come casse di previdenza, fondi pensione, fondazioni bancarie e assicurazioni. Inoltre, è sempre più necessario per sostenere l’ecosistema dell’innovazione sbloccare lo stallo creatosi nel rinnovo delle nomine dei vertici di CDP Venture Capital, che auspichiamo venga risolto a breve insistendo sulla continuità e sulla competenza dimostrata nei primi anni di attività. L’attuale impasse decisionale rischia fortemente di pregiudicare lo sforzo di rinnovamento normativo che regola il settore che le istituzioni stanno portando avanti, a partire del lavoro relativo alla modernizzazione dello Startup Act”, conclude Cerruti.

Pur a fronte di una lieve diminuzione del numero di round (70 contro gli 89 del Q1-23), nel Q2-23 in Italia la raccolta ha toccato quota 273 milioni, in crescita del 34% rispetto ai 204 del Q1-23. Considerando l’intero primo semestre 2023, i round registrati sono stati 159, per una raccolta complessiva di 477 milioni, dati in linea con la media degli ultimi 5 anni.

Come nel Q1-23, non sono stati registrati mega round, che erano stati determinanti nei trimestri con maggiore raccolta negli ultimi 5 anni (Q2-22 e Q3-22), incidendo per circa il 40-50%.

Nel Q2-23 i round Pre-seed e Seed si sono confermati la tipologia più frequente (55 round, pari a più del 78% del totale). I round Serie A risultano invece la tipologia più rilevante per ammontare (59%), benché più di un terzo del totale investito sia riconducibile al solo round di AAvantgarde Bio. Rispetto al Q1-23, si segnala l’aumento della raccolta a livello Pre-seed (+56%), Serie A (+93%) e soprattutto Serie B (+131%), ma una riduzione a livello Seed (-45%).

Venture Capital in Italia, i settori

Guardando ai singoli settori, nel secondo trimestre Lifestyle risulta quello con il maggior numero di deal annunciati (12), seguito da Smart City (10). Con 71 milioni Life Sciences è il settore con la raccolta più alta (26% del totale), seguito da Fintech (61 milioni) e Smart City (50 milioni).

L’analisi dei top 5 deal del trimestre evidenzia la maggiore cautela degli operatori del Venture Capital, testimoniata dall’assenza di mega round (come riscontrato anche nei due trimestri passati). In prima posizione troviamo AAvantgarde Bio (Serie A, 61 milioni), seguita da Energy Dome (Serie B, 40 milioni), One Trading (Serie A, 30 milioni), Banca Aidexa (Serie A, 20 milioni) e, al quinto posto, un round Serie B da 15 milioni non ancora annunciato. Contrariamente al Q1-23, torna la presenza di investitori internazionali.

Il Q2-23 ha registrato infine 19 exit, in crescita rispetto alle 11 del primo trimestre. Tutti gli eventi di liquidità si sono concretizzati attraverso operazioni di M&A.