Report Performance Emittenti Equity Crowdfunding in Italia

L’analisi sull'equity crowdfunding in Italia effettuata congiuntamente da Italian Tech Alliance e BizPlace, offre nuove chiavi di lettura sulle metriche e le dinamiche di uno degli strumenti di investimento (e di raccolta) sul Venture Capital cresciuti di più negli ultimi anni e che pesa circa il 10% del valore complessivo degli investimenti nel 2023 in Italia

“L’Italia è al terzo posto in Europa per dimensioni e come potenza manifatturiera, è stata il primo Paese a dotarsi di norme per regolamentare l’equity crowdfunding, eppure è solo all’ottavo posto quando si parla di investimenti. Con Italian Tech Alliance vogliamo contribuire a cambiare questa situazione” Con queste parole Francesco Cerruti, direttore generale dell’associazione che raccoglie startup, imprenditori, investitori e sostenitori ha dato il via alla presentazione del “Report Performance Emittenti Equity Crowdfunding Italia” realizzata in collaborazione con BizPlace e condotta da Andrea Bonabello.

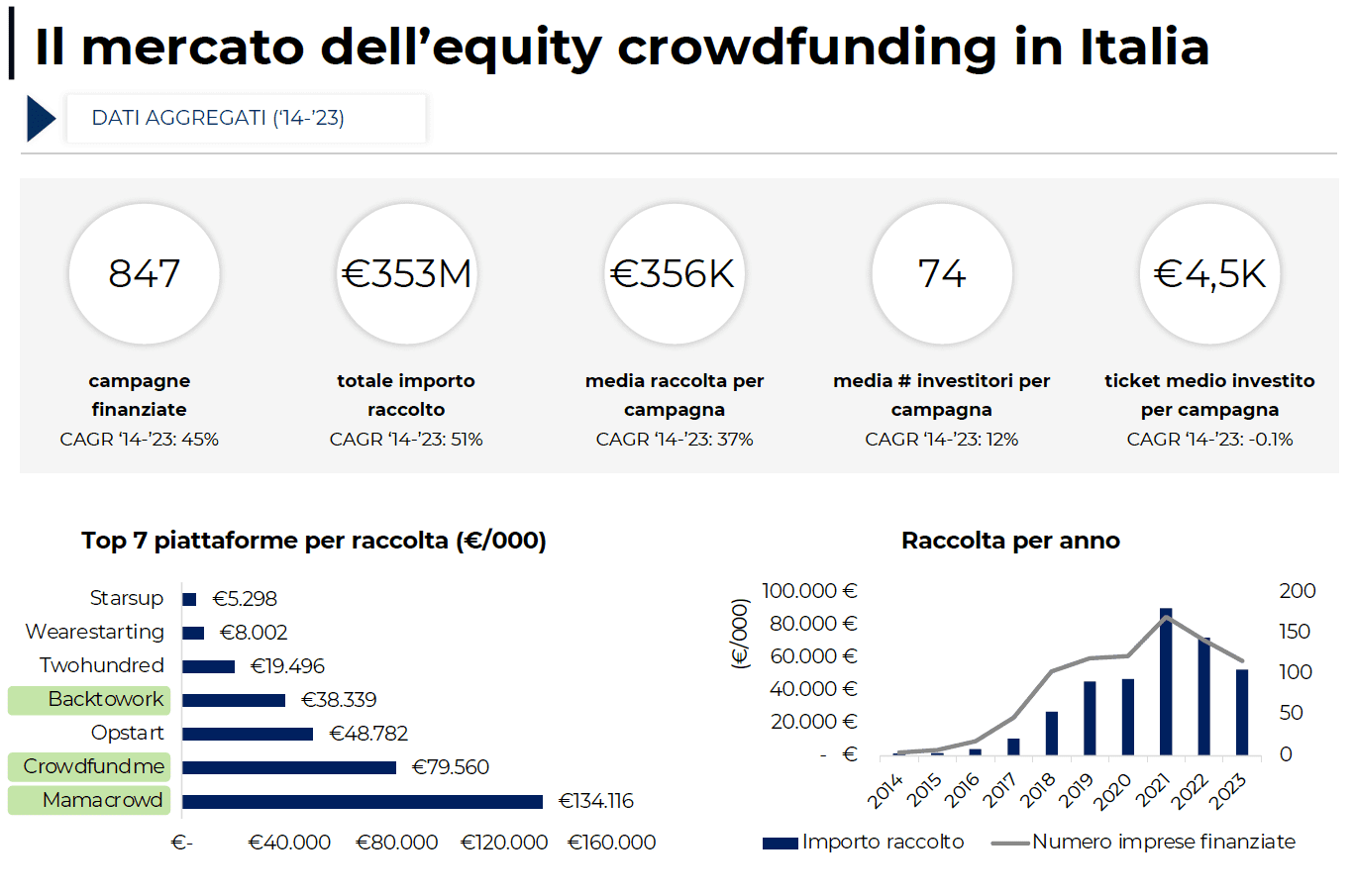

Il mercato dell’equity crowdfunding in Italia

I dati aggregati dal 2014 al 2023 riportano una quadro molto chiaro della situazione italiana.

In questo lasso di tempo sono state finanziate 847 campagne con un importo raccolto di 353 milioni di euro.

Dal 2014 al 2023 sono state finanziate 847 campagne con un importo raccolto di 353 milioni di euro

La raccolta media per campagna è stata di 356mila euro mentre il numero medio di investitori per campagna è stato di 74 con un ticket medio investito per singola campagna di 4500 euro. Il grafico qui sotto racconta in maniera più dettagliata i dati della ricerca.

Oltre a offrire una panoramica del mercato dell’Equity Crowdfunding in Italia, dei suoi principali operatori e delle oltre 840 emittenti che hanno realizzato una campagna dal 2014 ad oggi*, Il report analizza e confronta per la prima volta le performance economico-finanziarie delle emittenti a distanza di 3 anni dalla raccolta, rispetto alla piattaforma che le ha selezionate, al loro settore di riferimento e alla loro fase di vita.

*Il dato si basa unicamente sulle campagne che hanno raggiunto l’obiettivo minimo di raccolta.

Sono oltre 840 le emittenti che hanno realizzato una campagna dal 2014 ad oggi

L’analisi, effettuata congiuntamente da Italian Tech Alliance e BizPlace, offre nuove chiavi di lettura sulle metriche e le dinamiche di uno degli strumenti di investimento (e di raccolta) sul Venture Capital cresciuti di più negli ultimi anni e che pesa circa il 10% del valore complessivo degli investimenti nel 2023 in Italia.

Cosa racconta il Report 2023

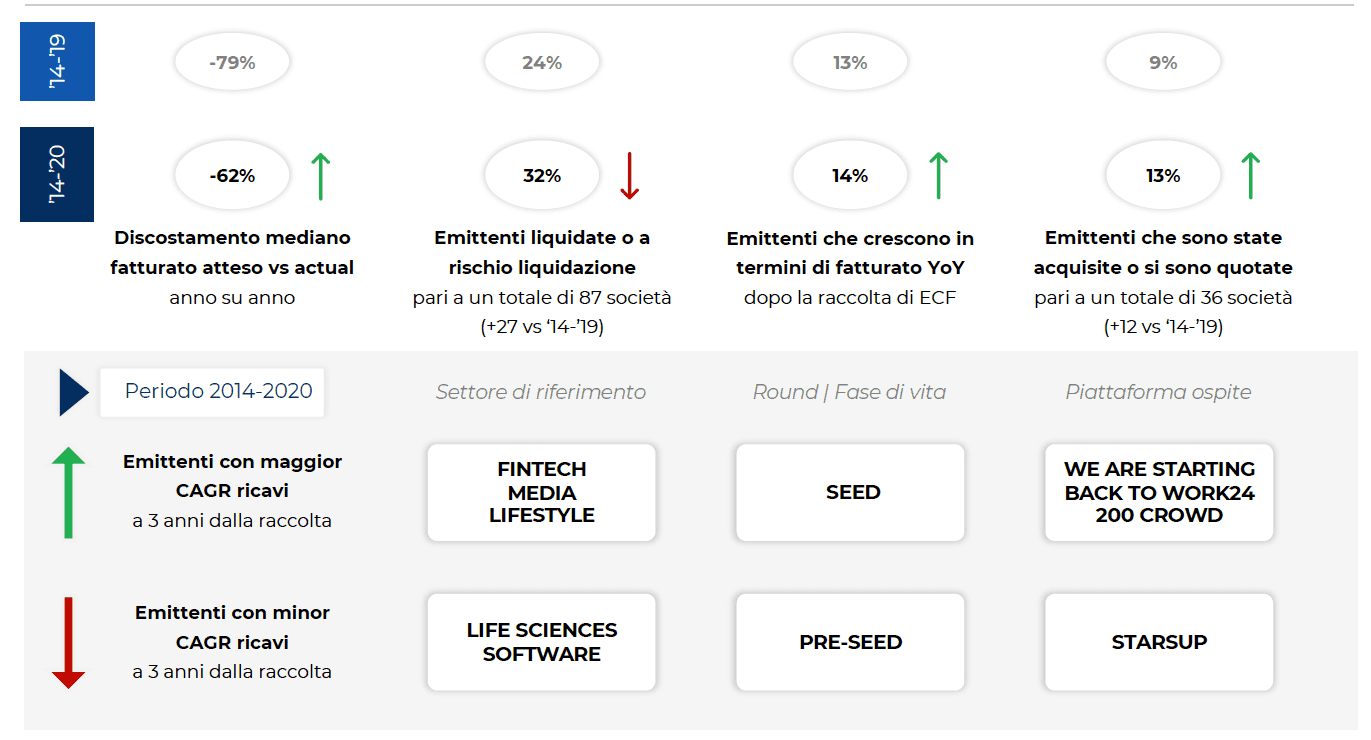

I risultati che emergono dall’analisi, alcuni particolarmente significativi come la percentuale di aziende che crescono in termini di ricavi a seguito della raccolta o il discostamento mediano dei risultati effettivi di bilancio rispetto a quanto previsto da business plan pochi mesi prima non devono spaventare, bensì richiedono di essere contestualizzati rispetto alla maturità del mercato italiano (che nasce poco più di 10 anni fa) e rispetto alle caratteristiche intrinseche del venture capital, ovvero l’alta rischiosità degli investimenti e la cosiddetta «legge di potenza» o «Power Law» delle performance.

Riflessioni sui dati del Report

L’analisi ha piuttosto l’obiettivo di spingere a delle riflessioni rispetto all’evidenza di alcuni fenomeni come la scarsa capacità previsionale delle emittenti che in media disattendono le previsioni di crescita del 62% rispetto al primo anno di raccolta.

Si rileva una scarsa capacità previsionale delle emittenti che in media disattendono le previsioni di crescita del 62% rispetto al primo anno di raccolta

Tale dato, seppur in miglioramento rispetto alla precedente analisi, evidenzia la necessità di una più accorta selezione e due diligence dei progetti in capo a soggetti abilitati, che operino a fianco delle piattaforme, così come accade per il mercato di Borsa con le figure dell’EGA e del Financial Advisor. Nonostante le previsioni di crescita si rilevino quasi sempre sovrastimate, nel 27% dei casi le società che hanno raccolto tramite ECF risultano comunque in crescita e, in diversi casi, quotate in Borsa o parte di gruppi più rilevanti a livello nazionale e internazionale.

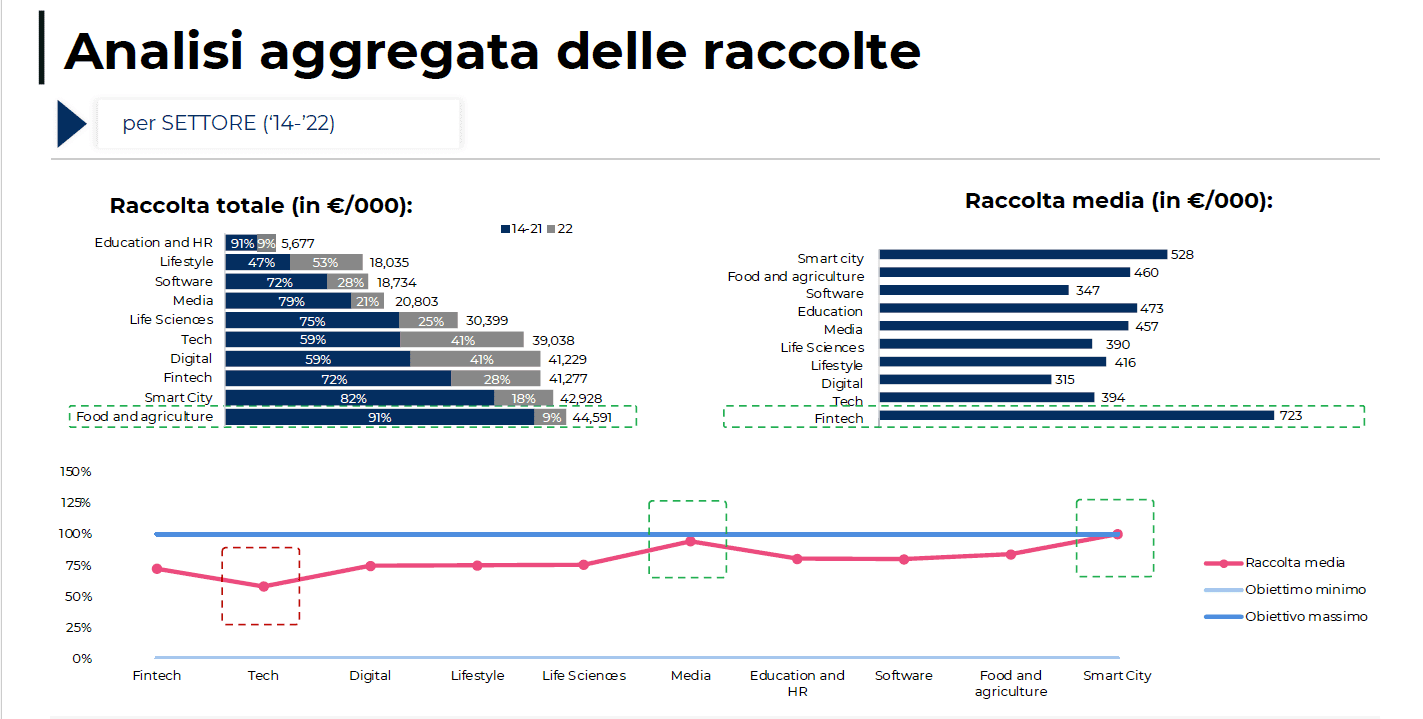

I settori di raccolta

Il settore che ha canalizzato storicamente maggiori investimenti è Food & Agriculture con oltre €44,5M, seguito dal settore Smart City con quasi €43M e dal Fintech con oltre €41,2M. Limitando l’analisi al solo 2022 si evidenzia una crescita significativa dei progetti finanziati in ambito Digital, Tech e Lifestyle.

Il settore che ha canalizzato storicamente maggiori investimenti è Food & Agriculture con oltre €44,5M

In media sono le aziende operanti nel Fintech che raccolgono più capitali (media di €723K per campagna), seguite dalle startup operanti nel settore Smartcity (media di €527,5K per campagna), Education & HR (media di €473K per campagna) e Food & Agriculture (media di €460K per campagna).

Le società in ambito Tech raccolgono in media solo il 58% dell’obiettivo massimo pianificato dalle proprie campagne.

Le differenze fra i vari round di raccolta

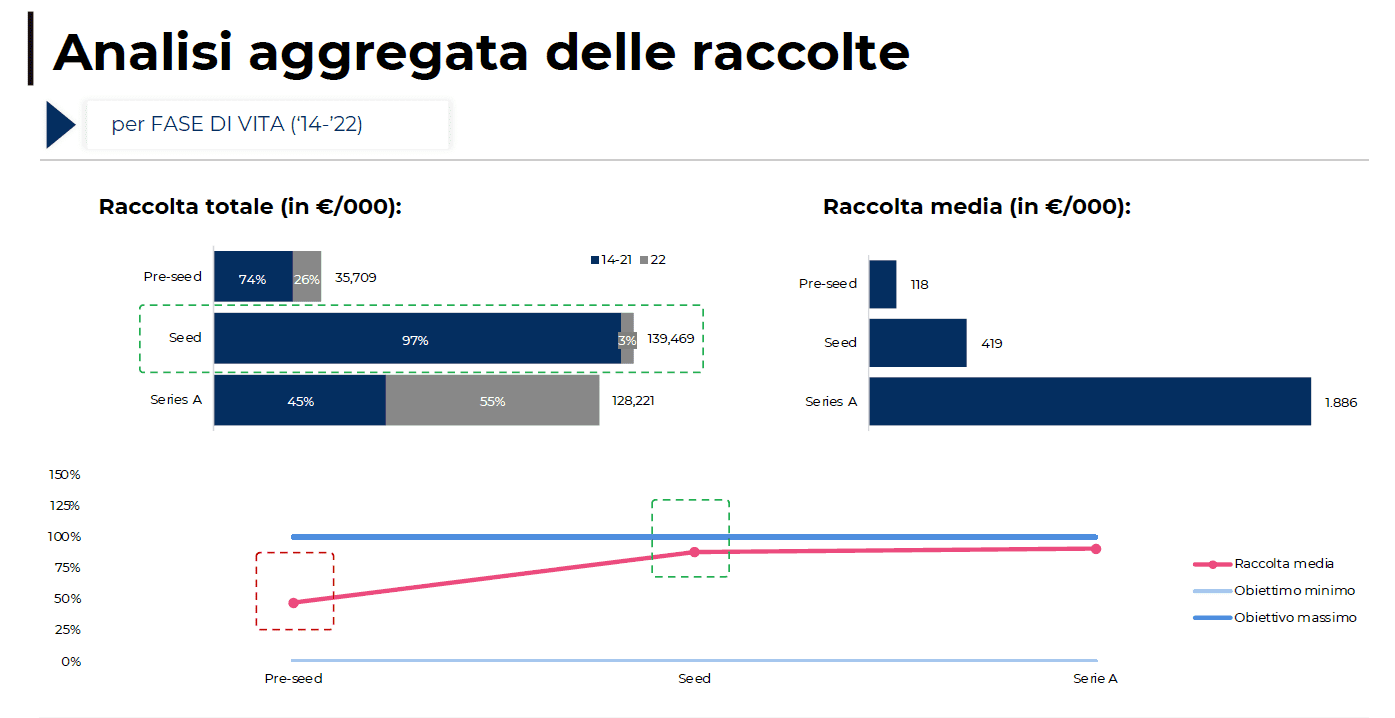

Il report ha tenuto conto delle startup all’interno di tre fasi di vita.

- Round pre-seed: raccolta di importo inferiore a €200k;

- Round seed: raccolta di importo compreso tra €200k e €1M;

- Round Series A: raccolta successiva ad un round seed di importo superiore ad €1M.

I round Seed valgono il 46% del totale degli investimenti effettuati tramite ECF per una media per operazione pari a €419K. Limitando l’analisi al 2022 si osserva una crescita estremamente significativa dei round Series A sul totale delle nuove raccolte. Chi effettua un round Seed (mediamente tra €200K e €1M) raggiunge in media l’88% dell’obiettivo massimo di raccolta pianificato contro chi raccoglie un round Series A (mediamente superiore a €1M) che raggiunge in media l’91% dell’obiettivo massimo pianificato e chi effettua un Pre-Seed (mediamente inferiore ad €200K) che mediamente raggiunge solo il 47% dell’obiettivo massimo pianificato.

Il nuovo regolamento ECSPR

Il report evidenzia la necessità di trasparenza e comprensione del settore per orientare meglio gli investitori e le strategie aziendali, soprattutto alla luce delle nuove regolamentazioni europee introdotte nel novembre 2023.

L’unificazione del mercato europeo sarà un banco di prova importante per gli operatori e le emittenti italiane e un’occasione di evoluzione e allineamento alle best practices internazionali nonché di crescita e consolidamento del mercato delle piattaforme di ECF che dovrà necessariamente passare per un ampliamento della base di retail investors. La crescita dei tassi di interesse e il conseguente aumento del costo del debito offre un’opportunità per le soluzioni alternative di finanziamento alle imprese come l’ECF.